W dzisiejszym świecie inwestycji, gdzie dynamika rynku może zmieniać się w mgnieniu oka, narzędzia analityczne odgrywają kluczową rolę w podejmowaniu decyzji o kupnie czy sprzedaży aktywów. Jednym z najbardziej popularnych i często stosowanych wskaźników technicznych w analizie rynkowej jest MACD, czyli Moving Average Convergence Divergence. Używany przez doświadczonych traderów do rozpoznawania trendów i sygnałów, MACD może być potężnym narzędziem, które, jeśli zostanie prawidłowo zastosowane, zwiększa szanse na skuteczne transakcje.

W dzisiejszym świecie inwestycji, gdzie dynamika rynku może zmieniać się w mgnieniu oka, narzędzia analityczne odgrywają kluczową rolę w podejmowaniu decyzji o kupnie czy sprzedaży aktywów. Jednym z najbardziej popularnych i często stosowanych wskaźników technicznych w analizie rynkowej jest MACD, czyli Moving Average Convergence Divergence. Używany przez doświadczonych traderów do rozpoznawania trendów i sygnałów, MACD może być potężnym narzędziem, które, jeśli zostanie prawidłowo zastosowane, zwiększa szanse na skuteczne transakcje.

MACD jest wskaźnikiem, który pozwala na skuteczne śledzenie trendów rynkowych, a jego adaptacyjność czyni go odpowiednim dla różnych stylów tradingu – od krótkoterminowych operacji scalpingowych po długoterminowe strategie inwestycyjne. Rozumienie tego, jak działa MACD, jakie generuje sygnały i w jaki sposób można je interpretować w kontekście bieżącej dynamiki rynku, jest niezbędne dla każdego, kto chce z niego korzystać w codziennych transakcjach.

Co to jest MACD?

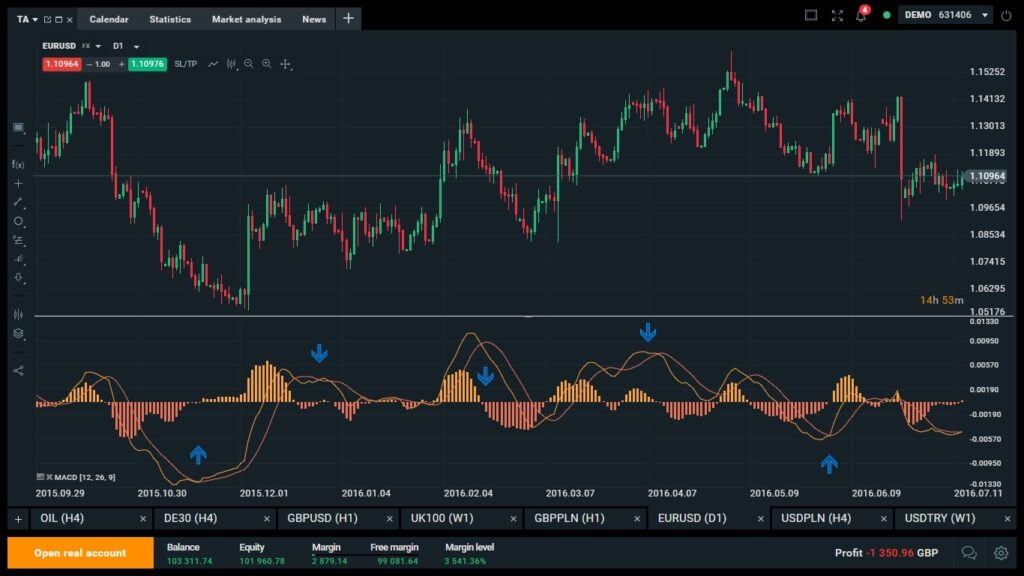

MACD to wskaźnik techniczny opracowany przez Geralda Appela w latach 70. XX wieku. Jest to narzędzie typu trend-following, co oznacza, że jest szczególnie użyteczne w okresach silnych trendów rynkowych. MACD składa się z trzech elementów: dwóch linii ruchomych średnich, które różnicują (stąd nazwa divergence), oraz histogramu, który reprezentuje różnicę między tymi średnimi.

Podstawowe składniki MACD to:

- Linia MACD: Jest to różnica między 12-okresową a 26-okresową eksponencjalną średnią ruchomą (EMA). Pokazuje ona kierunek i siłę trendu.

- Linia sygnału: Jest to 9-okresowa EMA linii MACD.

- Histogram: Służy jako wizualne przedstawienie różnicy między linią MACD a linią sygnału.

Jak interpretować sygnały generowane przez MACD?

Zrozumienie i odpowiednia interpretacja sygnałów generowanych przez wskaźnik MACD (Moving Average Convergence Divergence) są niezwykle istotne dla osiągnięcia sukcesu w tradingu na rynkach finansowych. MACD, jako wskaźnik śledzący trendy, dostarcza kluczowych informacji, które pomagają traderom podejmować świadome decyzje inwestycyjne. Poniżej przedstawiam bardziej szczegółową analizę głównych sygnałów emitowanych przez MACD, które mogą znacząco wpłynąć na strategie handlowe.

1. Przecięcie linii MACD z linią sygnału:

- Sygnał kupna (bullish crossover): Ten sygnał pojawia się, gdy linia MACD przecina linię sygnału od dołu do góry. Jest to interpretowane jako wskazówka, że krótkoterminowy pęd rynkowy jest silniejszy niż jego długoterminowy trend, co może sugerować możliwość wzrostu ceny aktywa. Traderzy często wykorzystują ten moment jako optymalny punkt do otwierania pozycji kupna.

- Sygnał sprzedaży (bearish crossover): Gdy linia MACD przecina linię sygnału z góry na dół, generuje to sygnał sprzedaży. Jest to znak, że krótkoterminowa dynamika rynkowa osłabła w porównaniu do trendu długoterminowego, co może oznaczać nadchodzący spadek ceny aktywa. Inwestorzy mogą rozważać wykorzystanie tego sygnału jako momentu do zamykania pozycji kupna lub otwierania pozycji sprzedaży.

2. Przecięcia z linią zerową:

- Wzrostowy trend (bullish): Kiedy linia MACD przekracza linię zerową od dołu, sygnalizuje to przejście od negatywnego do pozytywnego pędu, co jest interpretowane jako bullish trend. Jest to korzystne dla traderów, którzy szukają sygnałów do długoterminowego kupna.

- Spadkowy trend (bearish): Przeciwnie, przecięcie linii zerowej od góry wskazuje na spadek momentum i może być traktowane jako wstęp do bearish trendu. Ta informacja może być wykorzystywana do planowania strategii sprzedaży lub zabezpieczenia portfela przed potencjalnymi stratami.

3. Dyvergencja:

- Dyvergencja występuje, gdy cena aktywa osiąga nowe maksima lub minima, ale linia MACD nie odzwierciedla tych ekstremów, co może wskazywać na możliwość nadchodzącej zmiany kierunku rynku. Przykładowo, jeśli cena akcji osiąga coraz wyższe szczyty, a linia MACD formuje niższe szczyty, sygnalizuje to dywergencję spadkową. Może to oznaczać, że wzrost ceny jest niewspierany przez pęd rynkowy i potencjalnie zbliża się korekta cenowa w dół.

Uważna analiza tych sygnałów może znacząco zwiększyć efektywność strategii handlowych, minimalizując ryzyko i maksymalizując potencjalne zyski. Traderzy, którzy potrafią interpretować i stosować te sygnały w praktycznych scenariuszach rynkowych, zyskują istotną przewagę w zmiennym świecie inwestycji.

Zastosowanie MACD w strategiach tradingowych

Aby osiągnąć maksymalną skuteczność w korzystaniu z wskaźnika MACD (Moving Average Convergence Divergence), kluczowe jest jego holistyczne zastosowanie, łączące go nie tylko z innymi narzędziami analitycznymi, ale także z głębokim zrozumieniem aktualnej sytuacji na rynku. MACD, będący wskaźnikiem trendu, może dostarczać jeszcze większej wartości, gdy jest używany w kombinacji z innymi metodami analizy technicznej, co pozwala na bardziej złożoną i dokładniejszą interpretację danych rynkowych.

Jednym z przykładów integracji MACD z innymi technikami jest jego połączenie z wskaźnikami wolumenu, takimi jak OBV (On-Balance Volume). OBV jest wskaźnikiem, który mierzy zmiany wolumenu obrotu akcjami w odniesieniu do ich cen. Połączenie MACD z OBV umożliwia inwestorom nie tylko śledzenie kierunków trendów, ale również zrozumienie siły napędzającej te trendy. Wzrost wolumenu współgrający z sygnałami wygenerowanymi przez MACD może wzmocnić wiarygodność sygnałów kupna lub sprzedaży, co jest kluczowe dla podejmowania trafnych decyzji inwestycyjnych.

Dodatkowo, integracja MACD z analizą poziomów wsparcia i oporu dostarcza jeszcze większej wartości. Poziomy wsparcia i oporu to kluczowe punkty na wykresie, które wskazują miejsca, w których cena aktywa może zatrzymać swoją tendencję do spadku lub wzrostu, a także potencjalnie odwrócić swój kierunek. Używając MACD w tandemie z tymi poziomami, inwestorzy mogą lepiej identyfikować możliwe momenty do otwarcia lub zamknięcia pozycji. Na przykład, gdy MACD wskazuje bullish crossover w pobliżu poziomu wsparcia, może to sugerować silny sygnał kupna, podczas gdy bearish crossover blisko poziomu oporu może sugerować odpowiedni moment na sprzedaż.

Ponadto, stosowanie MACD w połączeniu z innymi wskaźnikami trendu i momentum, takimi jak RSI (Relative Strength Index) czy Stochastic Oscillator, może dostarczyć bardziej kompleksowej analizy warunków rynkowych. Na przykład, gdy zarówno MACD, jak i RSI potwierdzają nadkupienie lub nadwyprzedaż aktywów, sygnały te mogą być uznane za bardziej niezawodne.

Ostatecznie, skuteczne wykorzystanie MACD wymaga nie tylko umiejętności technicznych, ale również ciągłego monitorowania i analizy rynku. Pozostawanie na bieżąco z najnowszymi wydarzeniami ekonomicznymi, rynkowymi trendami oraz fundamentalnymi analizami firm może pomóc inwestorom w lepszym dostosowaniu strategii wykorzystujących MACD do zmieniających się warunków rynkowych. Takie zintegrowane podejście nie tylko zwiększa prawdopodobieństwo sukcesu inwestycyjnego, ale również minimalizuje ryzyko, umożliwiając bardziej świadome i przemyślane decyzje tradingowe.

Przykłady zastosowania MACD

- Strategia krótkoterminowa (scalping): Traderzy mogą wykorzystać krótkie przecięcia linii MACD i linii sygnału do szybkiego wejścia i wyjścia z pozycji, maksymalizując zyski z małych ruchów cenowych.

- Strategia średnioterminowa: W połączeniu z analizą trendów, MACD może pomóc w identyfikacji momentów, gdy trend zaczyna tracić na sile, co może być sygnałem do zamykania pozycji.

- Strategia długoterminowa: Długoterminowi inwestorzy mogą używać MACD do monitorowania zmian w dominujących trendach, co pozwala na dostosowanie portfela inwestycyjnego do zmieniających się warunków rynkowych.

Wyzwania związane z użyciem MACD

Mimo wielu zalet, MACD, jak każde narzędzie analityczne, ma swoje ograniczenia. Jednym z wyzwań jest opóźnienie sygnałów, które może być wynikiem tego, że MACD jest wskaźnikiem opartym na średnich ruchomych. Dlatego też, ważne jest, aby traderzy nie polegali wyłącznie na jednym wskaźniku, ale stosowali go w połączeniu z innymi metodami analizy technicznej oraz śledzili bieżące wydarzenia rynkowe, które mogą wpływać na aktywa.

Podsumowanie

MACD to wszechstronny i wartościowy wskaźnik w arsenale każdego tradera, który, używany mądrze, może znacząco przyczynić się do sukcesu tradingowego. Jego zdolność do identyfikacji trendów i zmian w dynamice rynku czyni go nieocenionym narzędziem dla osób zajmujących się handlem na różnych poziomach zaawansowania. Ostatecznie, sukces w tradingu przy użyciu MACD zależy od zdolności do interpretacji sygnałów w kontekście szerszych, rynkowych warunków oraz od umiejętności adaptacyjnych tradera.